Új év, új adótörvények: változások 2024-től

2022. évi adóváltozások – Hogyan adózunk 2022-ben?

Számos adóváltozás lép életbe januártól, áfa, adótervezés, tao, szja, kiva, szocho, vagy hipa terén, van mire figyelniük a cégeknek. A társaságok számára fontos, adózást érintő 2022-től életbe lépő változásokról íme egy áttekintés – az RSM Blog összefoglalója.

ÁFA – eÁfa, fordított áfa, behajthatatlan követelések

1. Áfabevallási tervezet

Az eredetileg 2021-re tervezett eÁFA tervezet kiajánlása egyelőre lekerül a napirendről. Az adóhatóság ugyanakkor kiemelt figyelmet fordít az online számla adatszolgáltatás minőségére, adattartalmára. Mindemellett a Pénzügyminisztérium korábbi nyilatkozata alapján bővülhet majd a gép-gép kapcsolaton keresztül az adózók által is lekérdezhető adatok köre.

2. Fordított adózás szabályainak időbeli kiterjesztése

A veszélyhelyzethez kapcsolódó 613/2021. (XI. 8.) Korm. Rendelet meghosszabbítja a gabonatermékekre, illetve vas-és acéltermékekre vonatkozó fordított adózás alkalmazását, ennek megfelelően a fordított adózás ezen termékekre 2022. június 30-át követően is alkalmazandó lesz.

A hosszabbítással a cél továbbra is a tisztességes piaci szereplők érdekeinek hosszútávú megóvása, valamint a gabonatermelők piaci igényeinek kielégítése.

3. Behajthatatlan követelések áfája elévülési időn túl

Jövőre önellenőrzés keretében kérhető vissza azon behajthatatlanná vált követelések áfája, amelyek teljesítési dátuma még nem évült el. A teljesítés tekintetében elévült, de 2021. június 10-e után behajthatatlanná vált követelések áfájának érvényesítésére speciális kérelmezési eljárásban lesz lehetőség, a behajthatatlanná válástól számított 1 éves jogvesztő határidőn belül.

4. Covid helyzettel kapcsolatos áfamódosítások

A járványhelyzetre tekintettel a kormány általános forgalmi adó mentességet rendelt el az alábbi esetekben:

- Termék importja az Európai Bizottság (a továbbiakban: Bizottság) vagy az uniós jog alapján létrehozott ügynökség vagy szerv által, ha a Bizottság vagy ezen ügynökség, illetve szerv az uniós jog által ráruházott feladatok ellátása keretében, a Covid19-világjárványra való reagálás érdekében importálja a terméket, feltéve, hogy a Bizottság vagy ezen ügynökség, illetve szerv nem értékesíti tovább ellenérték fejében az importált terméket.

- Termék értékesítése, szolgáltatás nyújtása abban az esetben, ha az a Bizottság vagy az uniós jog alapján létrehozott ügynökség vagy szerv részére történik, ha a Bizottság vagy ezen ügynökség, illetve szerv az uniós jog által ráruházott feladatok ellátása keretében, a Covid19-világjárványra való reagálás érdekében szerzi be a terméket vagy veszi igénybe a szolgáltatást, feltéve, hogy a Bizottság vagy ezen ügynökség, illetve szerv nem értékesíti, illetve nem nyújtja tovább ellenérték fejében a beszerzett terméket, igénybe vett szolgáltatást.

Központi Statisztikai Hivatal – Intrastat változások 2022. évre vonatkozóan

A KSH szigorítást vezet be az adatszolgáltatás terén a 2022. évben benyújtandó Intrastat jelentésekre vonatkozóan:

- kiszállítási irány esetén is kötelező lesz a „származási ország” és „Partner adószám” feltüntetése;

- új ügyletkódok kerülnek bevezetésre;

- a jelenlegi KN kódok is változni fognak.

Az adatszolgáltatás elmulasztása, hibás benyújtása esetén a KSH közigazgatási bírság kiszabása iránti eljárást kezdeményezhet az illetékes kormányhivatal előtt. A bírság összege természetes személy esetében 200 000 forintig, jogi személy és személyiségi joga szerint jogképes szervezet esetében 100.000 forinttól 2.000.000 forintig; hamis adatszolgáltatás esetén 100.000 forinttól 2.000.000 forintig terjedhet. A bírság kiszabása a jogszabálysértéssel érintett adatszolgáltatásonként történik.

Társasági adózás

1. A közfeladatot ellátó közérdekű vagyonkezelő alapítvány

2021. május 1-jén lépett hatályba a közfeladatot ellátó közérdekű vagyonkezelő alapítványokról szóló törvény (Kekva tv.).

Alapítás feltételei:

- közfeladatot ellátó közérdekű vagyonkezelő alapítvánnyá történő minősítés;

- alapítói vagyonrendelés (tőkeminimum 600 millió forint);

- bírósági nyilvántartásba vétel.

A Kekva társasági adó szempontból belföldi illetőségű adóalanynak minősül, és adómegállapítása alapvetően a bizalmi vagyonkezelési szerződés alapján kezelt vagyonra vonatkozó rendelkezések megfelelő alkalmazásával történik. Nem kell azonban az adót megfizetnie az adóalap azon része után, amelyet a közfeladatot ellátó közérdekű vagyonkezelő alapítvány céljainak, közfeladatának, közérdekű tevékenységének megvalósítását szolgáló tevékenysége révén szerzett bevétele képvisel az összes bevételén belül.

KEKVÁ-nak nyújtott ingyenes támogatás:

A vállalkozási tevékenység érdekében felmerült költségnek, ráfordításnak minősül

- a közfeladatot ellátó közérdekű vagyonkezelő alapítványnak alapításkor vagy csatlakozáskor rendelt vagyon átadása kapcsán elszámoltköltség;

- továbbá visszafizetési kötelezettség nélkül adott támogatás, juttatás, térítés nélkül átadott eszköz könyv szerinti értéke, térítés nélkül nyújtott szolgáltatás bekerülési értéke;

- valamint e juttatásokkal kapcsolatban ráfordításként elszámolt általános forgalmi adó;

Amennyiben a közfeladatot ellátó közérdekű alapítvány részére a vagyont, juttatást, átadást, szolgáltatást nem az alapító, csatlakozó, hanem harmadik személy juttatja, úgy feltétel, hogy a harmadik személy juttatását az alapító, csatlakozó sajátjának ismerje el.

Csökkenti az adózás előtti eredményt a KEKVA részére:

- az adóévben alapítói vagy csatlakozói vagyonrendelés keretében, visszafizetési kötelezettség nélkül adott támogatás, juttatás, térítés nélkül átadott eszköz könyv szerinti értékének, térítés nélkül nyújtott szolgáltatás bekerülési értékének 40 %-a,

- a közhasznú tevékenysége támogatására visszafizetési kötelezettség nélkül adott támogatás, juttatás, térítés nélkül átadott eszköz könyv szerinti értékének, térítés nélkül nyújtott szolgáltatás bekerülési értékének 20 %-a,

- a felsőoktatási intézménynek felsőoktatási támogatási megállapodás keretében az adóévben visszafizetési kötelezettség nélkül adott támogatás, juttatás, térítés nélkül átadott eszköz könyv szerinti értékének, térítés nélkül nyújtott szolgáltatás bekerülési értékének 300 %-a közfeladatot ellátó közérdekű vagyonkezelő alapítványi vagy egyházi fenntartásban lévő egyetem, illetve annak fenntartója támogatása esetén.

Az adóalap-csökkentő tétel maximált, a más hasonló adóalap csökkentő tételekkel együttesen számítva legfeljebb az adózási előtti eredmény összege lehet.

2. Kkv-k fejlesztési adókedvezménye

A kis- és középvállalkozások beruházásai esetén ismételten kedvezőbbé válik, vagyis csökken a fejlesztési adókedvezményre jogosító értékhatár, ugyanis 2022. január 1-től

- kisvállalkozás esetén 50 millió forint,

- középvállalkozás esetén 100 millió forint

értékhatárral kell számolni.

3. Regionális fejlesztési térkép

A 2022–2027-es időszakra szóló regionális támogatási térkép 2022. január 1-től lesz alkalmazandó. A cégek számára kiemelendő legfőbb pozitív változás, hogy Pest megye egésze önálló, ún. „a” régióként 50%-s maximális támogatási intenzitással szerepelni fog a térképen. Budapest azonban továbbra sem támogatható.

4. Globális minimumadó

Elfogadásra került az OECD kétpilléres globális adóreformja. Ennek második pillére a globális minimumadó bevezetésére vonatkozik. A tervek szerint az együttműködő tagországokban, köztük Magyarországon is bevezetésre kerül 2023-tól a globális minimumadó.

A globális minimumadó révén az érintett társaságok minimum 15 százalékos társasági adókulccsal adóznak majd. Figyelemmel arra, hogy az új szabályozás csak a 750 millió eurós éves konszolidált árbevétel fölötti multinacionális cégekre fog vonatkozni, így ez nagyságrendileg közel 2-3 ezer vállalkozást érint majd Magyarországon.

A szabályozás lényege, hogy amennyiben egy országban egy társaság effektív adókulcsa (azaz a nyereség és a ténylegesen fizetendő adó hányadosa) nem éri el a minimum szintet, úgy a fizetendő adó és a minimumadó közötti különbözetet a végső anyavállalat országa szedhetné be az anyavállalattól. Várhatóan lesznek azonban mentességek, illetve lehetőség lesz arra, hogy az effektív adókulcsba a társasági adó mellett egyéb adónemeket figyelembe vegyenek az adózók.

A minimumadóval kapcsolatban több tisztázandó kérdés is van még mint például, az anyavállalat és a leányvállalat hasonlóan szigorú kezelése, vagy akár a korábban megítélt, társasági adóra vonatkozó kedvezmények kezelése.

SZJA változások

1. 25 év alatti fiatalok adómentessége

A 25 év alatti fiatalok jövőre szja-mentességet kapnak az átlagkeresetig a bérjövedelmük, illetve további nem önálló tevékenységből származó, valamint egyes önálló tevékenységből származó jövedelmeik (pl. megbízási díj, vállalkozói jövedelmek stb.) után. A kedvezmény maximumát a KSH által közzétett teljes munkaidőben foglalkoztatottak bruttó átlagkeresete (megelőző év július havi) alapján kell meghatározni. Így 2022-ben akár 5.204.352 forint éves jövedelemig is mentesülhetnek az érintettek az adófizetési kötelezettség alól.

A jogosultság utolsó hónapja az a hónap, amikor a fiatal betölti a 25. életévét. Amennyiben a jogosultság az adóév egészében nem áll fenn, akkor az adóévi jövedelemnek a jogosultsági hónapokkal arányos részeként kell figyelembe venni.

A kedvezmény nem érvényesíthető például az ingatlan-bérbeadásból származó jövedelemre és a külön adózó jövedelmek nagy részére (például árfolyamnyereségre, osztalékra, kamatjövedelemre).

A módosítás következményeképpen az iskolaszövetkezet tagjaként végzett munka 2022-től akár teljes adó- és járulékmentességet élvezhet, hiszen az eddigi járulék- és szocho-mentesség mellett a korábban jelzett felső határig szja-mentessé is válik. Érdemes megjegyezni azt is, hogy az átalányadózó egyéni vállalkozókra 2022-től bevezetésre kerülő kedvező adózási szabályokkal kombinálva akár szja-, járulék és szocho-mentesség érhető el a köznevelési, szakképzési vagy felsőoktatási intézményben nappali oktatás keretében tanuló vállalkozók esetében is.

Fontos azonban kiemelni, hogy a kedvezmény érvényesítése a jogosult magánszemély társadalombiztosítási járulékfizetési kötelezettségét és a kifizető (munkáltató) szociális hozzájárulási adófizetési kötelezettségét nem érinti.

Az új szabályt munkaviszonyból származó jövedelem esetében:

- a 2021. december 31-ét követő időszakra elszámolt,

- a 2022. évet megelőző évre vonatkozó, de 2022. január 10-ét követően kifizetett bevétel (pl. 2021. évi bónusz, prémium) adókötelezettségére, egyéb esetben pedig a 2021. december 31-ét követően megszerzett bevétel adókötelezettségére kell először alkalmazni.

2. Gyermeket nevelők adóvisszatérítése

A családi kedvezményre jogosult magánszemélyek meghatározott összegig visszakapják a 2021. évi adójukat:

- az összevont adóalapot terhelő személyi jövedelemadó,

- a 15 százalékos mértékű egyszerűsített közteherviselési hozzájárulás (ekho) személyi jövedelemadó része (9,5 százaléka) és

- a kisadózó vállalkozások tételes adójának 25 százaléka után.

Az adóvisszatérítésre minden olyan magánszemély jogosult, aki 2021-ben akár csak egy napig, legalább egy gyermek (kedvezményezett eltartott) után jogosult a családi kedvezményre, akkor is, ha azt nem veszi igénybe, vagy nem ő veszi igénybe.

Az szja visszatérítésre jogosultsággal rendelkezők köre – a teljesség igénye nélkül – az alábbiak szerint alakul:

- a gyermekük után családi pótlékra jogosultak, így a közös háztartásban élő vér szerinti szülő (élettárs is),örökbe fogadó szülő, szülővel együtt élő házastárs saját gyerek után, nevelőszülő, stb.

- a jogosulttal közös háztartásban élő, családi pótlékra nem jogosult házastárs;

- várandós nő (91. naptól) és a vele közös háztartásban élő házastársa;

- a családi pótlékra saját jogán jogosult gyermek és a vele közös háztartásban élő hozzátartozói közül döntésük szerint egy személy;

- rokkantsági járadékban részesülő magánszemély és a vele közös háztartásban élő hozzátartozói közül döntésük szerint egy személy.

A kedvezmény összege legfeljebb 809.000 Ft.

Az adóvisszatérítés 2022. február 15-ig az alábbi körre vonatkozóan történik meg: aki családi pótlékban részesülők esetén (nyilatkozat sem kell);

családi pótlékban nem részesülő jogosult esetén akkor, ha a VISSZADO-nyomtatványon 2021. december 31-ig nyilatkozatot tett.

A 2021. december 31-i határidő elmulasztása esetén az adózó a 21SZJA adóbevallásban érvényesítheti 2022. május 20-áig a visszatérítéshez való jogát.

Természetesen a családi adókedvezmény is befolyásolja az szja-visszatérítés elérhető összegét, az annak levonása után fennmaradó szja visszatérítésére lesz lehetőség.

3. Kriptovaluta adózása

2022. január 1-jétől új szabályozást kap az Szja-törvényben a manapság slágertémának számító kriptovaluta adózása is.

Míg 2021. december 31-ig a kriptoeszköz bányászata önálló tevékenységnek, átruházása pedig egyéb jövedelemnek számít, és 15% személyi jövedelemadó mellett 15,5% szociális hozzájárulási adót is kell az ügyletek után fizetni, addig 2022. januárjától amennyiben a magánszemély adózónak kriptoeszközzel végrehajtott ügyletek után nyeresége keletkezik, úgy csak 15% szja fizetés terheli, míg a szocho-t már nem kell megfizetni. Lényeges elemként említendő, hogy adóköteles ügylet csak akkor keletkezik, ha a kriptoeszköz kikerül a kriptovilágból, mindaddig amíg kriptoeszköz kriptoeszközre váltódik át, az ügylet adómentes.

Változik az adóalap meghatározása is, hiszen a jövedelem keletkezését a kriptoügylet(ek) alapján az adóévben elért ügyleti nyereség fogja szolgáltatni.

A jogszabály alapján bevételnek a kriptoeszköz átruházásának, átengedésének (a jog gyakorlás megkezdése) időpontjára megállapított szokásos piaci értéke számít. Azonban bizonyos esetekben nem kell ügyleti bevételt számítani (egyéb feltételek mellett ha a bevétel nem haladja meg a minimálbér 10%-át).

Fontos megjegyezni, hogy átmeneti rendelkezésként (kvázi amnesztia szabályként) szolgál az az előírás, hogy a 2022. előtt be nem vallott jövedelem a 2022. évi ügyleti eredményként lesz figyelembe vehető, azaz már az új szabályok alapján lehet ezek után az adókötelezettséget megállapítani.

4. Minimálbér változásának következményei

A bruttó havi minimálbér 2022. január 1-jétől 200 000 forintra történő megemelésének számos területen lesz vonzata, így például az alábbi területeken:

Az egyéni vállalkozó alapesetben akkor választhatja az átalányadózást, ha éves bevétele kevesebb, mint az éves minimálbér tízszerese (24 000 000 Ft).

Az átalányadózó egyéni vállalkozó az éves minimálbér felét (1 200 000 Ft – ami 40 százalékos költséghányad esetén 2 000 000 Ft adómentes bevételi szintet is jelent egyben) meg nem haladó jövedelemig főállásban és mellékállásban nem fizet szja-t, mellékállásban pedig járulékot és szociális hozzájárulási adót sem.

A minimálbér 10 százalékáig adható csekély értékű ajándék (ideértve az utalványokat is),illetve szórakoztatási célú rendezvényen átadott, legfeljebb a minimálbér 25 százalékát meg nem haladó értékű ajándéktárgy juttatása az ideinél magasabb értékben is bérnél kedvezőbb adózás mellett lesz lehetséges 2022-ben.

A minimálbér emelkedésének köszönhetően több munkabérelőleget is nyújthat a munkáltató kamatmentesen anélkül, hogy adót kellene fizetnie.

Nagyobb értékben lesznek adhatók egyes adómentes juttatások is 2022-től, úgy, mint a veszélyhelyzetben adható távmunka rezsiköltség térítése, valamint a sportrendezvényre és kulturális eseményekre szóló belépőjegyek.

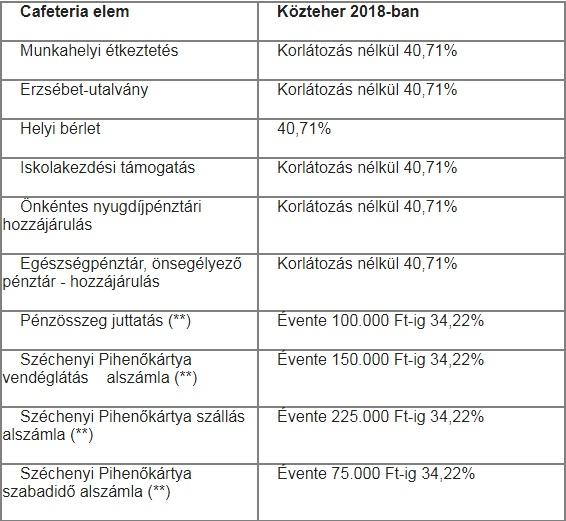

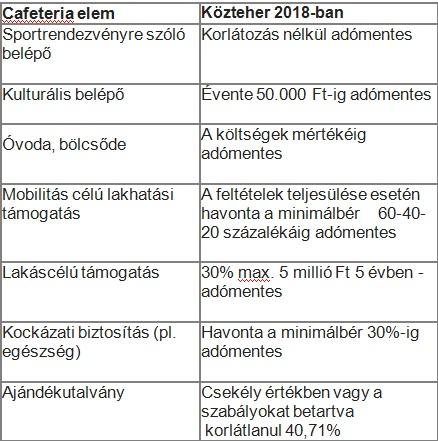

5. Cafeteria, SZÉP kártya változások

2022. december 31-ig meghosszabbították a SZÉP-kártya egyes alszámlái közötti átjárhatóságot, továbbá a SZÉP kártya alszámláin lévő összeg 2022. február 1-től 2022. május 31-ig élelmiszervásárlásra is elkölthető lesz.

A további kedvező szabályok, azaz a szocho mentesség, valamint a megemelt éves keretösszeg a jelenleg hatályos rendelkezések szerint 2021. december 31-vel megszűnnek, azonban kérdéses, hogy a veszélyhelyzetre tekintettel várható-e ezen szabályozások meghosszabbítása is.

KIVA – 10 százalékra csökkenő adókulcs

2022. január 1-jétől 10 százalékra csökken a KIVA adókulcs, ezáltal az eddig is népszerű kiva szerinti adózás még vonzóbbá válhat a vállalkozások számára.

A KIVA-alanyiság megszűnését és a társasági adózásra történő áttérést tartalmazó bejelentést 2021. december 20-ig lehetett megtenni.

Szociális hozzájárulási adó: 13 százalék

2022. január 1-től 15,5%-ról 13%-ra csökken a szociális hozzájárulás mértéke.

Az adómérték csökkenésének következtében változik az összevont adóalap megállapításánál alkalmazandó 87 százalékos szabály, vagyis amennyiben az összevont adóalapba tartozó jövedelem után a magánszemélynek kell megfizetni a szociális hozzájárulási adót, úgy 2022. január 1-jétől a megállapított jövedelem 89 százalékát kell jövedelemként figyelembe venni.

A szociális hozzájárulás csökkenéssel összhangban az kifizetői ekho mértéke is 15,5 százalékról 13 százalékra csökken.

A minimálbér növelésének hatására természetes személyek szociális hozzájárulási adófizetési felső határa is változik, 2022. január 1-től 4.800.000 Ft-ra emelkedik.

Reprezentáció és üzleti ajándék

2022. január 1-től ismét kell szociális hozzájárulási adót fizetni az Szja törvényben meghatározott reprezentáció és üzleti ajándék juttatása után (a mentesség 2021. június 10. és a 2021. december 31. közötti időszakra él).

Megszűnik a szakképzési hozzájárulás 2022. január 1-től

2022. január 1-től megszűnik a szakképzési hozzájárulás, és ezzel egyidejűleg kiegészül a Szocho tv. a szakképzési hozzájárulást érintő kedvezményekkel (duális képzés adókedvezménye, tanulószerződések és együttműködési megállapodások esetén a kifutó képzéseknél is érvényesíthető adókedvezmény).

Helyi iparűzési adó

2022-ben is hatályban maradnak a HIPA-könnyítésre vonatkozó szabályok. Vagyis a 4 milliárd forint árbevétel, illetve mérlegfőösszeg alatti kis- és középvállalkozások esetében a helyi iparűzési adó mértéke 1 százalékban maximalizált. A kedvezmény átmeneti támogatásnak, vagy döntés szerint de-minimis támogatásnak minősül.

Akik 2021-ben nem nyilatkoztak a kedvezmény igénybevételével kapcsolatban, vagy a kedvezményt átmeneti támogatásként kívánják igénybe venni, azoknak 2022. február 25-ig nyilatkoznia kell (kivéve KATÁ-sok). Ezt várhatóan a 22NYHIPA nyomtatványon kell majd megtenni. Fontos kitétel, hogy nehéz helyzetben lévő vállalkozás nem veheti igénybe az átmeneti támogatást.

Ahol 1 százaléknál alacsonyabb a HIPA mértéke, ott ezt az alacsonyabb mértéket kell tartani. Emellett, az Önkormányzatok jövőre sem lesznek jogosultak az helyi és települési adók növelésére, újak bevezetésére.

Adóeljárást érintő változások

1. Adófizetési kedvezmények

A szabályozás 2022. június 30-ig hosszabbította meg a veszélyhelyzet alatt bevezetett rendkívüli fizetési könnyítések igénybe vételi lehetőségét. Ennek megfelelően, a vállalkozók egyszeri adómérséklést vagy részletfizetési kedvezményt/fizetési halasztást vehetnek igénybe a 2021. december 1-től 2022. június 30-ig terjedő időszakban előterjesztett kérelmükre függetlenül attól, hogy 2021-ben részesültek-e ilyen fizetési könnyítésben.

A fizetési könnyítések tartalma az eddigiekhez képest nem változott:

- Legfeljebb 6 havi pótlékmentes fizetési halasztás vagy legfeljebb 12 havi pótlékmentes részletfizetés engedélyezett, és legfeljebb 5 millió forint összegű adóra kérhető, ha a kérelmező a kérelem benyújtásával egyidejűleg valószínűsíti, hogy a fizetési nehézség a veszélyhelyzetre vezethető vissza;

vagy

- az adózó kérelmére az adótartozás egy alkalommal, legfeljebb 20 százalékkal, de 5 millió Ft-ot meg nem haladó összegben mérsékelhető, feltéve, hogy az adótartozás megfizetése a kérelmező gazdálkodási tevékenységét a veszélyhelyzetre visszavezethető okból ellehetetlenítené. (Az adómérséklés csak egy adónem tekintetében kérelmezhető).

A fentiek szerinti adómérséklés és részletfizetés/fizetési halasztás egymással nem kombinálhatóak.

Jó hír azonban, hogy az adózás rendjéről szóló törvényben meghatározott általános korlátozások nem vonatkoznak a fentiek szerinti rendkívüli fizetési könnyítésekre. Ez azt jelenti, hogy a rendkívüli fizetési könnyítések a természetes személyektől levont SZJA-előlegre, SZJA-ra, járulékra, a beszedett adóra is kiterjednek, továbbá, az áfa-csoportos és tao-csoportos adóalanyokat is megilletik.

Egyéb adónemeket érintő változások

- A turizmusfejlesztési hozzájárulást 2021. december 31-ig nem kell megfizetni az arra kötelezetteknek, azaz 2022-től újra kell számolni ezzel az adónemmel is.

- A veszélyhelyzet 2022. június 30-ig meghosszabbításra került.

- A veszélyhelyzet meghosszabbításának következtében június végéig továbbra is alkalmazható lesz a távmunkavégzés esetén adómentesen adható költségtérítés a minimálbér 10 százalékáig. Fontos a megfelelő dokumentálás, azaz munkaszerződésbe szükséges foglalni a távmunkavégzést, és megfelelő nyilvántartás szükséges az otthoni munkavégzés igazolására, tekintettel arra, hogy az otthon töltött napokra adható.

- A társasági adó elhatárolt veszteség szabályozásához hasonló veszteségelhatárolási szabályokat alkalmazhatnak a következő évtől az energiaellátók jövedelemadójának – azaz a Robin Hood adó – alanyai. A rendelkezés már a 2021-es adóévre is érvényesíthető.

- 2022. február 1-től 2,5 százalékról 2,7 százalékra nő a kiskereskedelmi adó felső sávjára vonatkozó adómérték.

Forrás: https://mkvkok.hu/mi-var-rank-2021-ben-az-adozas-teruleten-1

2022-es változások a bérszámfejtés kapcsán

Az év eleje a cégek bérszámfejtése kapcsán mindig ellenőrzéssel és a jogszabályi változások áttekintésével indul. 2022. januárjában a társaságoknak, a munkáltatóknak tisztában kell lenniük a bérszámfejtéshez kapcsolódó adózást - szja, szocho - egészségbiztosítást, minimálbért érintő változásokkal.2022. január 1-jétől a minimálbér bruttó 200.000 forint, míg a garantált bérminimum bruttó 260.000 forint. Figyelni kell a részmunkaidős foglalkoztatás arányában is a módosításokra!

Szociális hozzájárulási adó, szakképzési hozzájárulás

A szociális hozzájárulási adó mértéke 13 százalék, 2022. január 1-től ezzel a járulékkulccsal kell számolni. A szakképzési hozzájárulás 2022-től megszűnt, tehát nincs 1,5 százalékos munkáltatói kötelezettség.

SZJA kedvezmények

- Fontos változás, hogy 2022. január 1-től él a 25. életévét be nem töltött fiatalok kedvezménye. A kedvezménnyel csökkenthető például a bérjövedelem, a megbízási díj, az őstermelői jövedelem, az egyéni vállalkozó átalányban megállapított jövedelme, vagy vállalkozói kivét. 2022-ben a kedvezményre jogosító jövedelmi plafon havi összege hónaponként 433.700 forint, amely 65.055 forint adómegtakarítást jelenthet.

- 2022. január 1-jétől – nem változott - az érvényesíthető családi kedvezmény – az eltartottak számától függően – kedvezményezett eltartottanként és jogosultsági hónaponként:

- egy eltartott esetén 66.670 forint,

- kettő eltartott esetén 133.330 forint,

- három és minden további eltartott esetén 220.000 forint.

- A négy vagy több gyermeket nevelő anyák esetében 2022-ben is lehetőség van az összevont adóalap csökkentésére, ezáltal az adómentesség elérésére. A jogosultak körébe tartozik az a négy vagy több gyermeket nevelő vér szerinti vagy örökbefogadó anya, aki az általa nevelt gyermekekre tekintettel családi pótlékra jogosult. Továbbá amennyiben a családi pótlékra már nem jogosult, de jogosultsága legalább 12 éven keresztül fennállt, vagy a jogosultság a gyermek elhunyta miatt szűnt meg, és az előzőek alapján figyelembe vehető gyermekek száma eléri a négy főt. Az adómentesség nem minden kifizetési jogcímre vonatkozik automatikusan! Ilyen például az ingatlan-bérbeadás, az osztalék, EKHÓS, KATA-s bevétel.

Fontos, hogy aki tavaly tett ilyen nyilatkozatot és fennáll a jogosultsága, annak a nyilatkozatot nem szükséges ismét kitöltenie!

- A személyi kedvezményt 2022-ben is adóalap-csökkentő tételként kell figyelembe venni. Ez azt jelenti, hogy a jogosult magánszemély az összevont adóalapját a minimálbér egyharmadának megfelelő összeggel csökkentheti 100 forintra kerekítve. A jogosultsági feltételek nem változtak.

- 2022. január 1-jétől az egészségügyi szolgáltatási járulék összege 8.400 forint/hó, azaz 280 forint/nap.

- Béren kívüli juttatásokra vonatkozóan a kedvezményes közterhek a SZÉP-kártyák esetében 2022.01.01-től módosultak. Béren kívüli juttatásként 28% szocho és szja fizetendő. A kedvezményes keretösszeget meghaladó rész egyes meghatározott juttatásnak minősül, ami utána munkáltatóknak 33,04% kötelezettséget kell megfizetni.

A SZÉP alszámlák között megmarad az átjárhatóság, valamint 2022. február 1. és május 31. között a SZÉP kártya alszámlákon elérhető egyenlegeket hideg élelmiszer vásárlására is fel lehet használni.

A SZÉP-kártya támogatások kedvezményes keretösszegei 2022-ben

A rekreációs kedvezményes keretösszeg összesen 400 000 forint lehet, az alszámlákra utalt kedvezményes keretösszegek a következők:

- SZÉP-Kártya szálláshely alszámlájára utalt, legfeljebb évi 225 ezer forint támogatás;

- SZÉP-Kártya vendéglátás alszámlájára utalt, legfeljebb évi 150 ezer forint támogatás;

- SZÉP-Kártya szabadidő alszámlájára utalt, legfeljebb évi 75 ezer forint támogatás;

Egyszerűsített foglalkoztatás

Az egyszerűsített foglalkoztatás esetében a maximum napi kifizethető összeg 18.400 forint/nap/fő, ami további adófizetési kötelezettséggel nem jár. Órabér esetében minimálbér esetén 978 forint, szakképzettséget igénylő munkakörben viszont 1.301 forint. Fontos, hogy EFO foglalkoztatás esetében is az Mt. szerinti kötelezettségek is járnak a munkavállaónak, mint például az éjszakai pótlék. Az egyszerűsített foglalkozás során történő munkavégzésre tekintettel fizetendő közteher mértéke mezőgazdasági és turisztikai idénymunka esetén 500 forint, alkalmi munka esetén 1000 forint, filmipari statisztamunka esetén 4000 forint.

EKHO, gyed, gyes, táppénz

- Az EKHO munkáltatói kötelezettsége 13 százalékra csökken. A minimálbér változása okán azonban bruttó 200.000 forint alapján kell a kötelezettségeket megállapítani.

- A GYED maximum összege bruttó 280.000 forint.

- A GYES összege bruttó 28.500 forint és az öregségi nyugdíj összeg is 28.500 forint.

- A táppénz napi maximuma bruttó 13.333 forint (ennek összege is a minimálbérhez kapcsolódik)

- A 2021. évi M30-cas munkáltatói igazolásokat legkésőbb 2022. január 31-ig idén is át kell adni a munkavállalók részére.

Forrás: https://www.rsm.hu/blog/berszamfejtes/2022/01/2022-es-valtozasok-a-berszamfejtes-kapcsan

MI VÁR RÁNK 2021-BEN AZ ADÓZÁS TERÜLETÉN

Írásunkban a 2020-as nyári és a még kihirdetésre váró őszi adócsomagok* alapján gyűjtöttük össze dióhéjban a legfontosabb jövő évi adóváltozásokat. Tekintse át velünk az új szabályokat és készüljön fel Ön is!

Általános forgalmi adó

A legtöbb és legnagyobb horderejű változások az általános forgalmi adózásban, illetve az EKÁER szabályokban lesznek. Kezdjük hát mi is ezekkel az áttekintést.

Online számla adatszolgáltatás és áfa bevallási tervezet

A korábbi tervekkel összhangban 2021. január 1-jétől (3 hónap türelmi idő mellett) véglegesen kiterjesztésre kerül az online számla adatszolgáltatás rendszere, immár a magánszemélyek és a külföldiek felé kiállított számlák tekintetében is.

2021 júliusától pedig az adóhatóság a rendelkezésére álló számla információk alapján elkészíti majd a vállalkozások számára az áfa bevallási tervezetet. A tervezetben megállapítják a fizetendő adót, valamint javaslatot tesznek az áthárított előzetesen felszámított áfa alapján a levonható adóra is. A tervezet adatait az adózónak kell majd szükség szerint módosítania, javítania. Az szja bevallás tervezettel ellentétben az adóhatóság által készített áfa bevallási tervezet csak annak kifejezett elfogadásával válik majd valódi bevallássá.

A szakmában komoly viták folynak a tervezet hatékonyságáról és lehetséges adminisztráció csökkentő hatásáról. Az biztos, hogy maga a számlák könyvelésének kötelezettsége nem szűnik meg, s a tervezet elfogadását, véglegesítését mindenképpen komoly ellenőrzési munka kell majd megelőzze.

EKÁER

2021. január 1-jétől az EKÁER szempontból kockázatosnak nem minősülő termékek esetében teljesen megszűnik majd a jelentési kötelezettség. A jövőben már csak a megadott érték vagy tömeghatárt meghaladó ún. „kockázatos termékek” tartoznak az EKÁER hatálya alá. A kockázatos termékek körének esetleges bővüléséről eddig nem született rendelkezés. Az EKÁER-kötelezettségek nem, illetve hibás vagy hiányos teljesítése esetén továbbra is az áru értékének 40%-ig terjedő mulasztási bírság lesz majd kiszabható.

Elektronikus kereskedelem

Uniós jogharmonizáció eredményeként születtek meg a 2021. július 1-től hatályos elektronikus kereskedelmet szabályozó rendelkezések. A változásokban érvényesül az adminisztrációs és adófizetési ügymenet egyszerűsödése, valamint a rendeltetési tagállam szerinti adóztatás erősödése.

Főszabály szerint az uniós távértékesítéseknél a termék annak rendeltetési helye szerint adóztatandó. Az adminisztrációs terhek enyhítése érdekében azonban a meghatározott egységes 10.000 eurós értékhatárt meg nem haladó értékesítések esetén a teljesítés helye a letelepedés szerinti tagállam, bár az adózó értékhatár alatt is választhatja a főszabály szerinti adózást. Az értékhatár felett ugyanakkor a végső felhasználó letelepedése szerinti államának az áfakulcsát kell alkalmazni az értékesítésre.

Kedvező változás, hogy a célországbeli regisztrációs kötelezettség megszűnik, helyette az Uniós szinten kibővített OSS – azaz egyablakos uniós – rendszer alkalmazható. Eszerint a távértékesítő saját nyelvén, egységes portálon keresztül tehet eleget bevallási, adófizetési kötelezettségének.

Az elektronikus kereskedelem adótisztaságának elősegítésére, amikor az adóelkerülés kockázata különösen magas, adófizetésre kötelezetté teszik azokat az adóalany elektronikus felületeket (platformokat), amelyek más adóalany, azaz az értékesítők, által történő termék értékesítését segítik elő az elektronikus felület használatával. Ennek érdekében fikcióval két ügyletre kell bontani a termékértékesítést, és úgy kell tekinteni, mintha az adott terméket az értékesítő a platformnak, a platform pedig a megrendelőnek értékesítette volna.

További módosítás, hogy az Uniós vámszabályokkal összehangoltan, a harmadik országból érkező 22 eurós értékhatárt meg nem haladó import küldemények áfa mentessége megszűnik.

Behajthatatlan követelések

A törvény kibővíti 2021. január 1-től a behajthatatlan követeléshez kapcsolódó adóalapcsökkentési, visszaigénylési lehetőségek körét a magánszemélyekkel szemben fennálló követelések beemelésével. Átmeneti rendelkezésként visszamenőlegesen 2015. december 31-ig lehetővé teszik az áfa visszaigénylést. Rugalmasabb lesz a fennálló követelés időtartamának meghatározása is, a polgári törvénykönyv szerinti elévülési idővel összhangban szabályozzák a visszaigénylés feltételéül szolgáló éven belül fennálló követelésekhez kapcsolódó visszaigénylési lehetőséget.

Munkaerő kölcsönzés, illetve építőipart érintő szabályok

A munkaerő kölcsönzéshez kapcsolódó fordított áfa kivezetése mellett, továbbra is fennmarad az építőipari tevékenységhez kapcsolódó munkaerő kölcsönzés fordított adózása minden építési-szerelési munka vonatkozásában.

Az újépítésű lakások értékesítésére vonatkozó 5%-os áfa 2021. január 1-től visszavezetésre kerül a 2021. január 1. utáni ügyletek tekintetében. A szabályozás 2022. 12. 31.-ig hatályos.

Csoportos adóalanyiság

A csoportos adóalanyiság létrehozásának, megszüntetésének időpontja megválasztásában nagyobb szabadságra ad lehetőséget a törvény. Eszerint az adóalanyok maguk választhatnak, hogy mely időponttól kérik a csoportos adóalanyiság létrehozását, vagy megszüntetését, illetve valamely tag mikortól szeretne csatlakozni, kiválni a csoportból. A törvény lehetőséget teremt továbbá a csoport váltás folyamatosságára is.

Kisadózókat érintő változások

Jelentős változások várhatóak a kisadózók háza táján is.

Kisvállalati adó

A kisvállalati adó (kiva) mértéke 11%-ra csökken. Emellett, a törvényi változtatás kedvező feltételeket teremt a KIVA alanyok körének bővítésére. Mind a belépési, mind a kilépési értékhatár eltolása szélesebb alkalmazhatóságot teremt az adóalanyok számára. Közelebbről a kisvállalati adóalanyiság bevételi és mérlegfőösszegre vonatkozó értékhatára 3 milliárd Ft-ra, míg a kilépési értékhatára 6 milliárd Ft-ra emelkedik 2021-ben. Vigyázat azonban, mert a bevételi értékhatárokat a kapcsolt vállalkozásokkal együttesen kell figyelembe venni, amely sajnos továbbra is sok hazai vállalkozást zár ki ennek az egyébként kedvező adónemnek az alkalmazása alól – jellemzően azokat, amelyek vállalatcsoporthoz tartoznak.

Módosítják a kisvállalati adóról társasági adóra történő áttérés szabályait is, bezárva ezzel egy kiskaput. A jelenlegi szabályozás szerint ugyanis – a számviteli törvény korábbi módosításának következtében – a társasági adó alá való visszatérést megelőző utolsó kisvállalati adós évben keletkezett eredmény után nem kellene (eddig nem is kellett) adózni. Ez nyilván visszaélésekre ad lehetőséget, ezért a módosítás biztosítja e nyereség adózását, valamint azt is, hogy a szükséges adatok az adózók rendelkezésére álljanak, amely érdekében nyilvántartási kötelezettséget vezetnek be.

Könnyítés történik abban a tekintetben is, hogy az adóalanyiság adótartozás miatt ne szűnjön meg minden esetben. Jelenleg ugyanis, ha a kivás vállalkozásnak 1 millió forintot meghaladó nettó módon számított, a NAV-nál nyilvántartott, végrehajtható adótartozása van a naptári év utolsó napján, akkor kiesik a KIVA alól. Ezt eddig igazolási kérelemmel sem lehetett orvosolni, ráadásul az újabb belépést is átmeneti időhöz kötötte a jogszabály. Az új rendelkezés szerint a jövőben megmaradhatna a KIVA alanyiság, ha az adótartozást az adóalany a NAV határozatának véglegessé válásáig megfizeti. Az adóhatóság ez esetben visszavonná a megszűnésről rendelkező határozatát.

KATA

2021. évtől jelentősen szigorodnak a KATA szabályok.

2021. január 1-jétől 40%-os büntető adót vezetnek be az olyan cégek számára, amelyek egy katás vállalkozástól egy évben több, mint 3 millió forint értékben rendelnek meg szolgáltatást vagy terméket. (A kapcsolt vállalkozások által ugyanazon katás vállalkozótól befogadott számlák értékét a 3 millió forint érték megállapítása során össze kell számítani.) A plusz terhet nem a katás vállalkozónak, hanem a megrendelőnek kell megfizetnie, kivéve, ha külföldi - ez esetben ugyanis a kisadózó vállalkozást terheli a büntetőadó. Már egy éve napirenden volt a KATA szabályainak módosítása. Köztudott ugyanis, hogy a döntéshozók elégedetlenek a kisadózó vállalkozások tételes adójának, vagyis a katának a gyakorlatával és hatásaival, és szigorítani szeretnének az alkalmazás feltételein. A fenti szabályozást azonban kihirdetése óta rengeteg kritika érte, úgy tűnik a büntető adó mértéke – talán ezek hatására is – bújtatott módon fog csökkenni.

A kihirdetésre váró módosítás szerint kiegyenlítő szorzót iktatnak be a kisadózó vállalkozással kapcsolt vállalkozási jogviszonyban álló külföldi jogi személytől származó bevétel, illetve a külföldi kifizetőtől származó 3 millió forintot meghaladó összegű bevétel esetében. Ezekben az esetekben a 40%-os adót ugyanis nem a kifizető, hanem a kisadózó vállalkozás köteles megfizetni. Itt az adó alapja nem a 3 millió forintot meghaladó bevételrész egésze, hanem annak „csupán” 71,42 százaléka lenne. Ezzel a büntető adó effektív mértéke körülbelül 29%-ra (pontosan 28,568%) mérséklődik.

Érdemes azonban a részletekre is ügyelni! Hiszen a módosítás eleve nem minden „büntető adó tételre” vonatkozna, hiszen a katás vállalkozások magyar megrendelőit továbbra is sújtja a 40%-os adó.

Személyi jövedelemadó

Személyi kedvezmény

Átalakul a személyi kedvezmények köre, melynek értelmében a jelenleg a minimálbér 5%-ig igénybe vehető adókedvezmény jövőre az összevont adóalapot csökkentő kedvezményként vehető majd figyelembe a minimálbér harmadának a mértékéig. Az szja megtakarítás várhatóan 8.055 Ft lesz havonta (a minimálbér esetleges növelése ezt is befolyásolhatja), azaz a kedvezmény összege nem változik, csak az érvényesítés módja.

Súlyosan fogyatékos személynek továbbra is azt kell tekinteni, aki az összevont adóalap adóját csökkentő kedvezmény szempontjából a súlyos fogyatékosságnak minősülő betegségekről szóló 335/2009. Kormány rendeletben felsorolt betegségben szenved, valamint rokkantsági járadékban vagy fogyatékossági támogatásban részesül. Orvosi igazolás, illetve fogyatékossági támogatásról, rokkantsági járadékról szóló határozat alapján érvényesíthető a kedvezmény.

A kedvezmények érvényesítési sorrendje: első a négy vagy több gyermeket nevelő anyák kedvezménye, majd következik a személyi kedvezmény, az első házasok kedvezménye és végül a családi kedvezmény.

Munkáltatói juttatások

A jelenleg hatályos SZJA törvény különbséget tesz az éves rekreációs keret meghatározásában költségvetési és más munkáltató között, amelynek értelmében a költségvetési szervek esetében adható SZÉP kártya juttatás éves rekreációs keretösszege 200.000.- Ft, míg más munkáltató esetén 450.000.- Ft. A kihirdetésre váró rendelkezések 2021. január 1-jétől éves 450.000 forintban egységesítik a rekreációs keretösszeget.

Azonban a speciális vészhelyzeti intézkedések felülírják a SZÉP-kártya juttatások keretösszegeit és adózását. Eszerint a rekreációs keretösszeg 2020. évben, valamint 2021. január 1. és 2021. június 30. között 400.000.- illetve 800.000.- Ft-ra emelkedik és az egyes zsebek értékhatárai is magasabbak, azaz a SZÉP-kártya szálláshely alszámlájára 400 ezer forint, a vendéglátás “zsebbe” 265 ezer forint, szabadidős felhasználásra 135 ezer forint utalható béren kívüli juttatásként.

A szociális hozzájárulási adómentesség is fél évvel meghosszabbodik, azaz csupán 2021. június 30-át követően tér vissza a szociális hozzájárulási adó, ekkor is csak 15,5% mértékben.

Szintén a veszélyhelyzeti intézkedésekhez kapcsolódott az adómentesen adható járványügyi szűrővizsgálat bevezetése, a már adómentes védőoltás mellett.

Online adóelőleg nyilatkozat

A magánszemélyek egy korábban hatályba lépett törvénymódosítás eredményeként elektronikus formában is megtehetik adóelőleg nyilatkozatukat ügyfélkapu-regisztrációval, telefonos azonosítással vagy e-személyi igazolvánnyal. A beadott nyilatkozatot a NAV továbbítja a foglalkoztató felé. A 2021-től hatályba lépő törvény-módosítás szerint a NAV a Magyar Államkincstár számára is továbbítja az adóelőleg-nyilatkozatokat, ha a kifizető az államháztartásról szóló törvény szerint a kincstári számfejtési körbe tartozik. Ezzel a kincstári számfejtési körbe tartozó magánszemélyek számára is elérhetővé válik az online adóelőleg nyilatkozat megtétele.

Társasági adó

Fejlesztési tartalékképzés

A koronavírus gazdasági következményeit beruházások ösztönzésével próbálják meg enyhíteni. Ennek egyik módja a társasági adó törvényben a fejlesztési tartalék képzése, amely gyakorlatilag adóhitelül szolgál, melyet az eszköz használati idején szétosztva az értékcsökkenés révén fizetünk vissza. A szabályozás 2020-ban már kiterjesztésre került. Ennek értelmében a társasági adóalap csökkenthető az eredménytartalékból a lekötött tartalékba átvezetett összeggel, legfeljebb az adózás előtti nyereséggel, és legfeljebb 10 milliárd forinttal. 2021. január 1-től további kedvező módosítás a 10 milliárd forintos korlát eltörlése.

Telephely szabályok

Szigorodnak a telephelyekkel kapcsolatos szabályok is, amely alapján egy külföldi társaság Magyarországon végzett tevékenysége adóköteles lehet. A jövőben a Magyarországról nyújtott szolgáltatások telephelyet keletkeztetnek majd a külföldi vállalkozás számára, ha a magyar jelenlétet – akár fizikai dologhoz kötődő hely hiányában – csak a munkavállalók vagy természetes személyek általi szolgáltatásnyújtás jelenti, feltéve, hogy a szolgáltatás időtartama a 183 napot meghaladja. A kapcsolódó projekteket együtt kell vizsgálni!

Ezen felül Magyarország kihasználja a más tagállamokkal kötött kettős adóztatást kizáró egyezményei nyújtotta lehetőségeket. Egyezményes helyzetben ugyanis minden esetben telephely keletkezik majd, ha az egyezményben szereplő telephelyfogalomnak megfelel a magyar jelenlét. Tehát a külföldi Magyarországhoz köthető tevékenysége akkor is adóköteles lesz hazánkban, ha a társasági adó szabályok ezt nem tennék kötelezővé, viszont a vonatkozó egyezmény alapján erre lehetőség van. Ez a merőben új gondolatmenet felerősíti a nemzetközi adózás jelentőségét.

Energiahatékonysági beruházások

Az elmúlt időszakban a környezetvédelmi szempontok előtérbe kerülésével párhuzamosan nőtt a kereslet az elektromos autókra. Bár ezek a járművek jellemzően drágábbak, mint hagyományos benzin és gázüzemű társaik, a többletköltségeket némileg ellentételezni tudták az alacsonyabb működési költségek, valamint vonzó lehetett az energiahatékonysági adókedvezmény igénybevételének lehetősége is.

A személygépkocsi és elektromos személygépkocsi vásárlása esetén azonban az energiahatékonysági célokat szolgáló beruházás, felújítás adókedvezményét ezentúl nem lehet igénybe venni, kivéve a jogszabályban meghatározottak szerinti nagy rakodóterű személygépkocsi esetében. A pályázati úton történő támogatás lehívást e szigorítás nem befolyásolja, „csak” a vállalati adókedvezmény nem lesz majd igénybe vehető. A korlátozás már idén, a kihirdetés követő 31. napon hatályba lép.

Ellenőrzött külföldi társaság

Ismét finomhangolják az úgynevezett ellenőrzött külföldi társaságokra vonatkozó szabályokat. Nem mentesülhet az ellenőrzött külföldi társaság minősítés alól az a külföldi személy, amely a törvény felhatalmazása alapján kiadott miniszteri rendelet szerint adózási szempontból nem együttműködő államban rendelkezik illetőséggel, illetve telephellyel.

Az ellenőrzött külföldi társasági minőséggel összefüggő osztalékra, tőkekivonásra vonatkozó társasági-adóalap módosító tételek kerülnek kiegészítésre azt célozva, hogy a valódi jogügyletekhez kapcsolódó rész mentesülhessen az adózás alól. Így csökkenti az adózás előtti eredményt az adóévben az ellenőrzött külföldi társaságtól kapott (járó) osztalék és részesedés következtében elszámolt bevétel, valamint az ellenőrzött külföldi társaságban fennálló részesedés kivonásakor keletkezett nyereség.

Behajthatatlanná váló követelés kapcsolt vállalkozások esetében

A jövőben nem lesz már szükség a kapcsolt vállalkozással szembeni behajthatatlan követelésre vonatkozó külön nyomtatványon történő bejelentésre. Helyette az adózó az adóalap-csökkentési jogcím érvényesítéséhez az érintett kapcsolt vállalkozásról, továbbá az ügyletet megalapozó, valós gazdasági okokról külön nyilvántartást kell, hogy vezessen.

Egyéb

A számviteli törvény módosítása értelmében az elengedett osztalék-tartozást nem egyéb bevételként kell kimutatni, hanem az eredménytartalék növekedéseként. Ezzel összefüggésben, hatályon kívül helyezik azt a rendelkezést, amely a társasági adóalap csökkentését írja elő a megállapított, de ki nem fizetett osztalék elengedése esetén, hiszen annak a továbbiakban nincs olyan eredmény-hatása az egyéb bevételeken keresztül, amit ki kellene vagy lehetne korrigálni. Az osztalékot megállapító társaság tagjának – a tulajdonrésszel rendelkező vállalkozásnak – pedig meg kell megnövelnie az adóalapját az elengedett osztalék-követelés kapcsán, ilyen növelési kötelezettség korábban nem merült fel.

Jogharmonizációs pontosítás tisztázza, hogy a 2019-ben bevezetett úgynevezett tőkekivonási adó („exit tax”) részletekben történő megfizetését nemcsak az üzletvezetési hely áthelyezése, hanem az eszközök vagy a belföldi telephely által folytatott üzleti tevékenység áthelyezése esetén is alkalmazni kell. Mindezek alapján, ha egy magyar vállalkozás befejezi működését, vagy akár csak a korábban folytatott üzleti tevékenységét csökkenti, és ezeket külföldre helyezi át, a transzferár szabályok mellett a tőkekivonási adóval is számolni kell.

Helyi adók

Iparűzési adó

Ne felejtsük azt a jó hírt, hogy a nyári adócsomag hatására idén először a helyi iparűzés adóban sem kell év végén feltöltési kötelezettséggel számolni.

Az iparűzési adó kapcsán jelentős könnyítés lehet a vállalkozások számára a 2021. évtől az, hogy az állami adóhatósághoz benyújtott egyetlen bevallással eleget tehetnek adóbevallási kötelezettségüknek az egységesített formanyomtatványon.

További kedvező rendelkezés az ideiglenes jelleggel végzett iparűzési tevékenység után fizetendő adó megszűnése. A 180 napot meghaladó tevékenység telephelyet keletkeztető jellege azonban fennmarad.

Megerősítésre kerül a helyi iparűzési adó alapjának meghatározásakor a szokásos piaci ár alkalmazásának kötelezettsége, amennyiben a kapcsolt vállalkozások közötti ügylet hatással van a nettó árbevételre, vagy az azt csökkentő költségekre. A társasági adótörvénnyel összhangban, az ott meghatározott vállalkozásoknál kerül majd alkalmazásra ez az új szabály.

2021-től módosul az adóalapmegosztási szabályozás. A változással bevezetésre kerül, hogy a tartós bérletbe, lízingbe adott gépjárművek tekintetében az eszközértéket a székhelyre, telephelyre jutó személyi jellegű ráfordítások arányában kell figyelembe venni, ezzel megszüntetve egy adóelkerülési kiskaput.

Reklámhordozók építményadója

Megszűnik a reklámhordozók után fizetendő helyi építményadó kötelezettség is.

Gépjárműadó

2021 január 1-jétől a gépjárműadóhoz kapcsolódó adóhatósági feladatok az önkormányzatoktól átkerülnek az állami adóhatóság feladatkörébe.

Jövedéki adó

A cigaretta, és valamennyi dohánytermék esetében jelentősen növekszik a jövedéki adó mértéke. Az emelésre két lépésben kerül sor 2021. január 1-én és április 1-én.

A pálinkára vonatkozó bér- és magánfőzés évi 86 liter párlat mennyiségig adómentes lesz 2021. január elsejétől.

Illetékek

Jövő évtől jelentősen csökkentik a közigazgatási hatósági eljárások illetékterhét azzal, hogy az illetéktörvényben meghatározott elsőfokú hatósági eljárásokhoz kapcsolódó illetékkötelezettséget megszüntetik. Közigazgatási eljárási illetéket tehát csak a jogorvoslati eljárás indítása miatt, továbbá egyes okmányilletékek, illetve az adó és értékbizonyítvány kiadása után fogunk majd fizetni.

Adózás rendje

A megbízható adózók számára emelkedik az azonnali adófizetési könnyítések értékhatára a korábbi 1,5 millió forintról, 3 millió forintra.

A magánszemélyek pedig 500 ezer forint helyett már 1 millió forintig vehetik majd igénybe a 12 havi automatikus részletfizetési lehetőséget. Ugyancsak a természetes személyeket illeti meg majd az a jog, hogy szja bevallásukban 200 ezer forint helyett már 500 ezer forintig igényeljék az szja és szochó pótlékmentes részletfizetést. Erre ráadásul 6 helyett 12 hónapra lesz lehetőség.

Reméljük, összefoglalónk segíti az év fordulójához kötődő adózási feladatok ellátását, és a jövő évre való felkészülést! Jó munkát ehhez mindenkinek!

* A cikk publikálását követően, a 261. Magyar Közlönyben jelent meg az Egyes adótörvények módosításáról szóló 2020. évi CXVIII. törvény:

https://magyarkozlony.hu/.../430aa392d6682aa9.../megtekintes

Az összeállítást a Magyar Könyvvizsgálói Kamara Oktatási központjának oktatatói, a Leitner & Leitner munkatársai készítették

Forrás: https://mkvkok.hu/mi-var-rank-2021-ben-az-adozas-teruleten-1

ADÓVÁLTOZÁSOK 2020

RENDKÍVÜLI GAZDASÁGI INTÉZKEDÉSEK

A koronavírus világjárvány nemzetgazdaságot érintő hatásának enyhítése érdekében szükséges azonnali intézkedésekről fog szólni ez a bejegyzés. Részletesen tárgyalni fogjuk a meghozott azonnali gazdasági intézkedéseket és a vállalkozásokra gyakorolt hatásait.

Azonnali gazdasági intézkedések 4.

105/2020. (IV. 10.) Korm. rendelete a veszélyhelyzet idején történő csökkentett munkaidős foglalkoztatásnak a Gazdaságvédelmi Akcióterv keretében történő támogatásáról

a) csökkentett munkaidő: a veszélyhelyzet kihirdetését követően módosításra kerülő munkaszerződés szerint háromhavi átlagban legalább a módosítás előtti munkaszerződés szerinti munkaidő felét elérő, de a hetven százalékát meg nem haladó részmunkaidő, amely legalább napi négy óra munkaidőnek megfelelő tartalmú;

b) egyéni fejlesztési idő: a munkavállaló a munkaköréhez, vagy a munkaadó tevékenységéhez kapcsolódó fejlesztés érdekében mentesül a csökkentett munkaidő miatt kieső munkaidő harminc százalékának megfelelő mértékben a munkavégzési kötelezettség teljesítése alól;

c) létszámtartási kötelezettség: a munkaadó kötelezettsége a kérelem benyújtásának napján meglévő statisztikai állományi létszám fenntartására;

d) munkaadó: a munka törvénykönyvéről szóló 2012. évi I. törvény (a továbbiakban: Mt.) szerinti munkáltató, kivéve az egyesülési jogról, a közhasznú jogállásról, valamint a civil szervezetek működéséről és támogatásáról szóló 2011. évi CLXXV. törvény 1. §-ában felsorolt szervezetek, a szociális igazgatásról és szociális ellátásokról szóló 1993. évi III. törvény 4. § (1) bekezdés m) pontja szerinti, költségvetési támogatásban részesülő fenntartó, a gyermekek védelméről és a gyámügyi igazgatásról szóló 1997. évi XXXI. törvény 5. § s) pontja szerinti, költségvetési támogatásban részesülő fenntartó, a költségvetési támogatásban részesülő szociális, gyermekjóléti és gyermekvédelmi szolgáltató, intézmény és hálózat, a nemzeti köznevelésről szóló 2011. évi CXC. törvény 88. § (4) bekezdése szerint költségvetési támogatásban részesülő fenntartó, valamint a nemzeti felsőoktatásról szóló 2011. évi CCIV. törvény 84. § (3) bekezdése alapján költségvetési támogatásban részesülő fenntartó;

e) munkavállaló: az Mt. szerinti munkavállaló, kivéve az, akire tekintettel a megváltozott munkaképességű munkavállalókat foglalkoztató munkáltatók akkreditációjáról, valamint a megváltozott munkaképességű munkavállalók foglalkoztatásához nyújtható költségvetési támogatásokról szóló 327/2012. (XI. 16.) Korm. rendelet szerinti akkreditált munkáltató költségvetési támogatásban részesül;

f ) távolléti díj: a veszélyhelyzet kihirdetésének napjára az Mt. 148. §-a szerint számított távolléti díj, melynek megállapításakor figyelembe kell venni a felszolgálási díj mértékének megállapításáról, valamint a felszolgálási díj alkalmazásának és felhasználásának szabályairól szóló 71/2005. (IX. 27.) GKM rendelet szerinti felszolgálási díjat is;

g) veszélyhelyzet: a veszélyhelyzet kihirdetéséről szóló 40/2020. (III. 11.) Korm. rendeletben kihirdetett veszélyhelyzet.

Az állami foglalkoztatási szervként eljáró fővárosi és megyei kormányhivatal (a továbbiakban: kormányhivatal) a veszélyhelyzettel összefüggő gazdasági okból támogatást (a továbbiakban: támogatás) nyújt a munkavállaló és munkaadó együttes kérelmére a munkavállaló részére, ha

a) a munkavállaló

aa) ugyanazon munkaviszonya kapcsán nem részesül részmunkaidőben történő foglalkoztatáshoz kapcsolódó egyéb támogatásban,

ab) a munkaadóval legalább a veszélyhelyzet kihirdetésének napjától munkaviszonyban áll, és

ac) nem tölti a felmondási idejét,

b) a munkaadó

ba) a vele munkaviszonyban álló, vele együttes kérelmet benyújtó munkavállalót csökkentett munkaidőben foglalkoztatja a munkavállalói létszám csökkentésének megelőzése érdekében,

bb) a támogatás iránti kérelmében bemutatja a csökkentett munkaidőben történő foglalkoztatást megalapozó gazdasági körülményeit, ezeknek a veszélyhelyzettel való közvetlen és szoros

összefüggését, a gazdasági nehézségek áthidalására vonatkozó eddig megtett és várható intézkedését,

bc) a bb) ponttal összefüggésben munkavégzés átütemezésére nyitva álló munkaidő-beosztási lehetőségeket a kérelem benyújtásáig kimerítette,

bd) legalább hat hónapja működik, és

be) a vele együttes kérelmet benyújtó munkavállaló vonatkozásában a kérelem benyújtásakor nem részesül munkahelyteremtő, vagy munkahelymegőrzés támogatásban, vagy kutató-fejlesztő

tevékenységet végző munkavállalók foglalkoztatásának támogatásában,

c) a munkaidőkeret lejárt vagy lezárásra került.

(1) A támogatás a kérelem benyújtását követő időszakra állapítható meg. A támogatás hónapokban állapítható meg.

(2) A támogatás időtartama három hónap.

(3) A támogatás mértéke a veszélyhelyzet kihirdetésének napja szerinti esedékességgel megállapított havi távolléti díj általános szabályok szerint megállapított személyi jövedelemadó-előleggel, járulékokkal csökkentett összegének a harminc, negyven vagy ötven százalékban kieső munkaidőre járó arányos részének hetven százaléka.

(4) A támogatás havi összegének meghatározásakor a maximálisan figyelembe vehető távolléti díj adókkal és járulékokkal csökkentett összege nem haladhatja meg a kérelem benyújtásakor hatályos, adókkal és járulékokkal csökkentett kötelező legkisebb munkabér kétszeresét.

(5) A támogatás a munkavállaló részére havonta utólag kerül folyósításra.

(6) A támogatás fizetés nélküli szabadság idejére nem folyósítható.

(7) A támogatás köztehermentes.

(1) A munkavállaló és a munkaadó a támogatás igénybevételével vállalja, hogy

a) csökkentett munkaidőben,

b) a csökkentett munkaidőn túli egyéni fejlesztési időben állapodnak meg legalább a támogatás időtartamára.

(2) A munkavállaló a támogatás igénybevételekor továbbá vállalja

a) a jövedelem kieséssel járó csökkentett munkaidőben történő munkavégzést, és

b) azt, hogy a kérelem szerinti munkaviszonya melletti újabb munkaviszony létrehozása a támogatás időtartamát követően nem lesz akadálya a csökkentett munkaidőt megelőző munkaidőhöz való

visszatérésnek

c) azt, hogy az egyéni fejlesztési időben a munkaadó rendelkezésére áll.

(3) A munkaadó a támogatás igénybevételekor továbbá vállalja

a) a létszámtartási kötelezettséget a támogatás időtartamára, valamint további egy hónapig,

b) azt, hogy a támogatás ideje alatt rendkívüli munkaidőben történő munkavégzés elrendelésére nem kerül sor,

és

c) azt, hogy az együttműködési és tájékoztatási kötelezettségével összhangban a támogatás feltételeit vagy a csökkentett munkaidő időtartamát érintő változást két munkanapon belül bejelenti a kormányhivatalnak,

d) azt, hogy a támogatással együtt a munkabér összege a támogatás időtartama alatt eléri a munkavállaló távolléti díját,

e) azt, hogy az egyéni fejlesztési időre munkabért fizet.

(4) Ha a munkaadó több telephellyel rendelkezik, a létszámtartási kötelezettsége szempontjából valamennyi telephelyét együttesen kell figyelembe venni.

(1) A támogatás akkor nyújtható, ha

a) a munkavállalónak az állami foglalkoztatási szerv által végleges határozattal visszakövetelt, támogatással összefüggő fizetési kötelezettsége nem áll fenn,

b) a munkaadó

ba) megfelel a rendezett munkaügyi kapcsolatok – az államháztartásról szóló törvény végrehajtásáról szóló kormányrendeletben meghatározott – feltételeinek, valamint e feltételek fennállása a külön

jogszabályban meghatározott módon igazolásra kerül,

bb) nem áll jogerős végzéssel elrendelt végelszámolás, felszámolás alatt, ellene jogerős végzéssel elrendelt csődeljárás vagy egyéb, a megszüntetésére irányuló, jogszabályban meghatározott eljárás

nincs folyamatban,

és

bc) 2019. december 31-én nem minősült az európai uniós versenyjogi értelemben vett állami támogatásokkal kapcsolatos eljárásról és a regionális támogatási térképről szóló 37/2011. (III. 22.)

Korm. rendelet szerint nehéz helyzetben lévő vállalkozásnak,

c) a munkaadó bemutatja, hogy a csökkentett munkaidőben történő foglalkoztatás gazdasági indoka a veszélyhelyzettel közvetlen és szoros összefüggésben áll, és hitelt érdemlő módon alátámasztja, hogy a munkavállalók megtartása a folyamatos gazdasági tevékenyégével összefüggő nemzetgazdasági érdek.

(2) Nem nyújtható e rendelet szerinti támogatás az Mt. 53. §-a, valamint 214. § (1) bekezdés a) pontja szerinti foglalkoztatáshoz.

(1) A támogatás a munkaadó és munkavállaló együttes kérelmére nyújtható.

(2) A támogatás iránti kérelmet a munkaadó a veszélyhelyzet időtartama alatt vagy a veszélyhelyzet megszűnését követő egy hónapon belül a Nemzeti Foglalkoztatási Szolgálat honlapján közzétett erre rendszeresített formanyomtatványon, elektronikus úton nyújtja be.

(3) Ha azonos telephely vonatkozásában több munkavállalóval nyújt be a munkaadó együttes kérelmet, azokat egy időben kell benyújtani. Azonos telephely vonatkozásában – a (9) és (10) bekezdésben foglaltakat kivéve – csak egy alkalommal nyújtható be kérelem. Ugyanazon munkavállaló vonatkozásában csak egy telephely vonatkozásában nyújtható be kérelem.

(4) A támogatás iránti kérelemhez csatolni kell az 1. § a) pontja és 4. § (1) bekezdés szerinti megállapodást.

(5) A támogatás iránti kérelmet a munkavállaló foglalkoztatási helye szerint illetékes kormányhivatalnál kell előterjeszteni. Ha a munkavállaló foglalkoztatására több foglalkoztatási helyen kerül sor, a támogatás iránti kérelmet a munkaadó választása szerinti telephelynek megfelelő illetékes kormányhivatalnál kell benyújtani.

(6) A kormányhivatal

a) a kérelem tekintetében nyolc munkanapon belül megvizsgálja az e rendeletben foglalt feltételek fennállását;

b) határozatban dönt a támogatás nyújtásáról vagy a kérelem elutasításáról;

c) ha a kérelem megfelel az e rendeletben foglalt feltételeknek, a kérelem alapján a munkavállaló részére támogatást nyújt.

(7) A kormányhivatal e rendelet szerinti feladatköreivel összefüggésben az általános közigazgatási rendtartásról szóló törvény szerinti felügyeleti szerv a foglalkoztatáspolitikáért felelős miniszter.

(8) A (6) bekezdés szerinti határozat ellen jogorvoslatnak nincs helye, valamint bíróság előtt nem támadható meg.

(9) Ha a kérelem elutasításra került, a munkaadó és ugyanazon munkavállaló legfeljebb egy alkalommal nyújthat be ismét kérelmet.

(10) A támogatás időtartama és a létszámtartási kötelezettségre vonatkozó idő lejártát követő egy hónap elteltével kizárólag a korábban nem támogatott munkavállalókkal együtt nyújtható be újabb kérelem.

(11) A kormányhivatal kezeli a támogatás megállapításához szükséges, kérelemmel összefüggő, a foglalkoztatás elősegítéséről és a munkanélküliek ellátásáról szóló 1991. évi IV. törvény (a továbbiakban: Flt.) 57/A. § (1) bekezdése szerinti adatokat, az Flt. 57/D. § (5) bekezdésében foglaltak szerint.

(12) Az Flt. szabályait e rendelettel összhangban kell alkalmazni.

A támogatás a XLVII. Gazdaságvédelmi Alap fejezet 2. Nemzeti Foglalkoztatási Alap címből nyújtható.

Megszűnik a támogatás,

a) ha a munkavállaló és a munkaadó együttes nyilatkozatban kéri,

b) ha a munkavállaló

ba) munkaviszonya megszűnik,

bb) a támogatással összefüggően valamely kötelezettségének nem tesz eleget,

c) ha a munkaadó

ca) a támogatásban részesülő munkavállaló tekintetében munkahelyteremtő vagy munkahelymegőrzés támogatásban részesül, vagy kutató-fejlesztő tevékenységet végző munkavállalók foglalkoztatásának támogatásában részesül,

cb) a támogatással összefüggően valamely kötelezettségének nem tesz eleget,

d) ha a csökkentett munkaidő a támogatási időtartam alatt módosításra kerül,

e) ha a támogatás a jogszabályban meghatározott feltételek hiányában nem lett volna megállapítható.

(1) A munkaadó a kérelem benyújtásával vállalja, hogy ha a 4. § (3) bekezdés a) pontja szerinti kötelezettségének nem tesz eleget, akkor a Nemzeti Foglalkoztatási Alap számlájára a létszámtartási kötelezettség nem teljesítésének arányában befizetést köteles teljesíteni. A befizetésről a kormányhivatal határozattal dönt.

(2) A létszámtartási kötelezettség teljesítésének ellenőrzésére a 4. § (3) bekezdés a) pontja szerinti időszak leteltét követően kerül sor.

(3) A támogatást a munkavállaló köteles visszafizetni, ha az részére a jogszabályban meghatározott, a munkavállalóra vonatkozó feltételek hiányában nem lett volna megállapítható.

(4) A munkaadó a folyósított támogatás összegének megfelelő mértékű befizetést köteles teljesíteni, ha jogszabályban meghatározott, munkaadóra vonatkozó feltételek hiányában a támogatás a munkavállalója részére nem lett volna megállapítható.

(5) Mentesül a munkaadó az (1) bekezdésben meghatározott befizetési kötelezettség alól, ha igazolja, hogy a munkaviszony a munkaadó jogutód nélküli megszűnése, vagy a munkavállaló felmondása következtében szűnt meg.

(6) Az Flt. 21. § (5) bekezdését azzal az eltéréssel kell alkalmazni, hogy az (1) bekezdésben meghatározott befizetési kötelezettség esetében az állami foglalkoztatási szerv vezetője erre irányuló kérelem esetén, különös méltánylást érdemlő esetben határozatában dönthet a befizetési kötelezettség részben történő elengedéséről, kivéve, ha a végrehajtás az állami adó- és vámhatóság előtt van folyamatban.

(7) Az (1) és (4) bekezdésben foglalt befizetés kötelezettségre az Flt. visszakövetelésre vonatkozó szabályait kell alkalmazni az Flt. 21. § (4) és (4a) bekezdésének kivételével.

(8) Az (1) és (4) bekezdésben foglalt befizetés kötelezettség nem teljesítése esetén az adóhatóság által foganatosítandó végrehajtási eljárásokról szóló 2017. évi CLIII. törvény 57. alcíme szerint kell eljárni.

Azonnali gazdasági intézkedések 3.

Azonnali gazdasági intézkedések 2.

1. 81.480 kisvállalkozónak adnak adómentességet 06.30-ig a kata adózók közül

- fodrászat,

- szépségápolás,

- festés, üvegezés,

- villanyszerelés,

- egyéb humán egészségügyi ellátás,

- előadóművészet,

- víz, gázfűtésszerelés,

- épületasztalosság,

- járóbetegellátás,

- padló és falburkolás,

- testedzési szolgáltatás és egyéb sporttevékenység,

- idősek, fogyatékosok ellátása

2. 03.01 előtt keletkezett kata adótartozásokra haladékot adnak – veszélyhelyzet lejárta utáni negyedévben kell befizetni

3. Mentességet kapnak a médiaszolgáltatók

4. Kilakoltatásokat és a lefoglalásokat felfüggesztik

5. Adóvégrehajtásokat felfüggesztik, a fennálló adótartozást elég lesz a veszélyhelyzet lejártát követően befizetni

6. A veszélyhelyzet alatt lejáró gyes, gyet, gyed jogosultságokat meghosszabbítják, az édesanyákat jelenlegi státuszukban tartják a veszélyhelyzet idejére.

Részletek

Nincs végrehajtás 2020.03.23-tól

A Kormány 57/2020. (III. 23.) Korm. rendelete - A bírósági végrehajtásról szóló 1994. évi LIII. törvény rendelkezéseinek eltérő alkalmazásáról

A veszélyhelyzet ideje alatt végrehajtói kézbesítésre nem kerülhet sor azzal, hogy a kézbesítésre vonatkozó határidő a veszélyhelyzet megszűnését követő 15. napon újrakezdődik.

Szünetelnek az adóhatóság előtt folyamatban lévő végrehajtási eljárások a veszélyhelyzet során előírt kötelező járványügyi intézkedések megsértése miatt kiszabott követelésekre folytatott eljárások kivételével a veszélyhelyzet megszűnését követő 15. napig.

Viszont a inkasszó megnevezést nem használja, és a folyamatban lévő végrehajtásokról ír.

Családtámogatási eljárások maradnak

A Kormány 58/2020. (III. 23.) Korm. rendelete

A gyermek gondozására, nevelésére tekintettel nyújtott egészségbiztosítási és családtámogatási ellátásokra való jogosultság a veszélyhelyzet megszűnéséig meghosszabbodik.

Gyed, gyes, gyet hosszabbodik

A Kormány 59/2020. (III. 23.) Korm. rendelete

Gyermekgondozási díjra, gyermekgondozást segítő ellátásra, gyermeknevelési támogatásra fennálló jogosultságot a veszélyhelyzet ideje alatt továbbra is fennállónak kell tekinteni, és az ellátást a veszélyhelyzet időtartamára eső naptári napokra folyósítani kell.

Érintéses fizetés összege emelkedik

A Kormány 60/2020. (III. 23.) Korm. rendelete - Az érintéses fizetések egészségügyi biztonsága növelése érdekében szükséges intézkedésekről

Pénzforgalmi szolgáltató nem alkalmaz erős ügyfél-hitelesítést, ha az érintéses elektronikus fizetési művelet egyedi összege nem haladja meg a tizenötezer forintot.

Járulékcsökkentések

Kire vonatkozik a kedvezmény? Nem mindenkire! Csak aki a mentesített tevékenységeket végzi.

Mentesített tevékenységek

Akik tényleges főtevékenységként végzik a következőket:

a) taxis személyszállítás (TEÁOR és TESZOR 49.32),

b) szálláshely-szolgáltatás (TEÁOR és TESZOR 55),

c) vendéglátás (TEÁOR és TESZOR 56),

d) alkotó-, művészeti, szórakoztató tevékenység (TEÁOR és TESZOR 90),

e) sport-, szórakoztató, szabadidős tevékenység (TEÁOR és TESZOR 93),

f ) szerencsejáték, fogadás (TEÁOR és TESZOR 92),

g) film, video, televízióműsor gyártása, hangfelvétel-kiadás (TEÁOR és TESZOR 59),

h) konferencia, kereskedelmi bemutató szervezése (TEÁOR és TESZOR 82.30),

i) napilapkiadás (TEÁOR és TESZOR 58.13),

j) folyóirat, időszaki kiadvány kiadása (TEÁOR és TESZOR 58.14) és

k) műsorösszeállítás, műsorszolgáltatás (TEÁOR és TESZOR 60)

l) utazásközvetítés, utazásszervezés, egyéb foglalás (TEÁOR és TESZOR 79),

m) fizikai közérzetet javító szolgáltatás (TEÁOR és TESZOR 96.04) és

n) belvízi személyszállítás (TEÁOR és TESZOR 50.30).”

„o) növényi szaporítóanyag termesztése (TEÁOR és TESZOR 01.30),

p) egyéb, nem évelő növény termesztése (TEÁOR és TESZOR 01.19),

q) egyéb évelő növény termesztése (TEÁOR és TESZOR 01.29),

r) dísznövény nagykereskedelme (TEÁOR és TESZOR 46.22),

s) dísznövény, vetőmag, műtrágya, hobbiállat-eledel kiskereskedelme (TEÁOR és TESZOR 47.76),

t) vadgazdálkodás, vadgazdálkodási szolgáltatás (TEÁOR és TESZOR 01.70),

u) desztillált szeszes ital gyártása (TEÁOR és TESZOR 11.01),

v) szőlőbor termelése (TEÁOR és TESZOR 11.02),

w) sörgyártás (TEÁOR és TESZOR 11.05) és

x) szőlőtermesztés (TEÁOR és TESZOR 01.21).”

Mit jelent a tényleges főtevékenység?

Amelyből az adózónak e rendelet hatálybalépését megelőző hat hónapban a legtöbb bevétele, de legalább bevételének 30%-a származott.

Milyen kedvezmények vannak?

Nem kell szochót fizetni

A Kormány 61/2020. (III. 23.) Korm. rendelete - Közterhekkel kapcsolatos részletszabályairól

Szociális hozzájárulási adófizetési kötelezettséget nem kell teljesítenie a

a) kifizetőnek a munkaviszonyban foglalkoztatott természetes személy foglalkoztatása tekintetében,

b) egyéni vállalkozónak,

c) társas vállalkozónak.

Járulékfizetési kötelezettség max 7.710 forint

a) munkaviszonyban foglalkoztatott természetes személy,

b) egyéni vállalkozó és

c) társas vállalkozó

kizárólag a 4 százalékos mértékű természetbeni egészségbiztosítási járulékot, de legfeljebb 7.710 forint összeget kell megfizetni.

Azaz nem kell megfizetni a nyugdíjbiztosítási járuékot és az egészségbiztosítási és munkaerőpiaci járulékot, pontosabban max 7.710 forintot.

SZJA-t kell fizetni, arra nem vonatkozik a kedvezmény!

2020. március, április, május és június hónapra vonatkozó adó- és járulékfizetési kötelezettség esetében kell alkalmazni.

Attól, hogy nem fizetsz járulékot, még jogosult vagy az ellátásokra

... nem érinti a biztosított társadalombiztosítási és munkaerőpiaci ellátásokra való jogosultságát és az ellátások összegét.

Nem kell szakképzést fizetni

Nem keletkezik szakképzési hozzájárulás fizetési kötelezettsége 2020. március, április, május és június hónapra vonatkozóan.

Rehabilitációs hozzájárulás az eddigi 2/3-a lesz

A rehabilitációs hozzájárulás mértéke az Mmtv. 23. § (5) bekezdése szerinti hozzájárulás mértékének kétharmada. A rehabilitációs hozzájárulás fizetésére kötelezett a rehabilitációs hozzájárulásra előleget nem fizet.

KIVA

Tényleges főtevékenységként mentesített tevékenységet folytat, e tevékenységével összefüggésben a 2020. március, április, május és június hónapra történő kisvállalati adókötelezettsége megállapításánál nem tekinti kisvállalati adóalapnak a személyi jellegű kifizetések összegét.

Turizmusfejlesztési hozzájárulás

Annak a turizmusfejlesztési hozzájárulásra kötelezettnek, amelynek a turizmusfejlesztési hozzájárulást

a) negyedévente kell bevallania, a 2020. április 20-ig benyújtandó bevallásában a 2020. január 1. és 2020. február 29. közötti,

b) évente kell bevallania, a 2021. február 25-ig benyújtandó bevallásában a 2020. január 1. és 2020. február 29. közötti és a 2020. július 1. és 2020. december 31. közötti időszakra vonatkozó turizmusfejlesztési hozzájárulást kell megállapítania, bevallania és megfizetnie.

KATA változások - kinek nem kell katát fizetni?

(8) A Katv. szerinti kisadózó vállalkozás, amely

1. taxis személyszállítás (TEÁOR és TESZOR 4932),

2. fodrászat, szépségápolás (TEÁOR és TESZOR 9602),

3. festés, üvegezés (TEÁOR és TESZOR 4334),

4. egyéb humán-egészségügyi ellátás (TEÁOR és TESZOR 8690),

5. villanyszerelés (TEÁOR és TESZOR 4321),

6. fizikai közérzetet javító szolgáltatás (TEÁOR és TESZOR 9604),

7. előadó-művészet (TEÁOR és TESZOR 9001),

8. víz-, gáz-, fűtés-, légkondicionáló-szerelés (TEÁOR és TESZOR 4322),

9. szakorvosi járóbeteg-ellátás (TEÁOR és TESZOR 8622),

10. épületasztalos-szerkezet szerelése (TEÁOR és TESZOR 4332),

11. sport, szabadidős képzés (TEÁOR és TESZOR 8551),

12. tetőfedés, tetőszerkezet-építés (TEÁOR és TESZOR 4391),

13. általános járóbeteg-ellátás (TEÁOR és TESZOR 8621),

14. padló-, falburkolás (TEÁOR és TESZOR 4333),

15. fogorvosi járóbeteg-ellátás (TEÁOR és TESZOR 8623),

16. előadó-művészetet kiegészítő tevékenység (TEÁOR és TESZOR 9002),

17. egyéb sporttevékenység (TEÁOR és TESZOR 9319),

18. fekvőbeteg-ellátás (TEÁOR és TESZOR 8610),

19. konferencia, kereskedelmi bemutató szervezése (TEÁOR és TESZOR 8230),

20. üdülési, egyéb átmeneti szálláshely-szolgáltatás (TEÁOR és TESZOR 5520),

21. testedzési szolgáltatás (TEÁOR és TESZOR 9313),

22. egyéb vendéglátás (TEÁOR és TESZOR 5629),

23. egyéb szálláshely-szolgáltatás (TEÁOR és TESZOR 5590),

24. szerencsejáték, fogadás (TEÁOR és TESZOR9200),

25. idősek, fogyatékosok szociális ellátása bentlakás nélkül (TEÁOR és TESZOR 8810) és

26. szállodai szolgáltatás (TEÁOR és TESZOR 5510)

tevékenységet folytat (a továbbiakban: mentesített tevékenységet folytató) 2020. március, április, május és június hónapra tekintettel mentesül a kisadózó után a Katv. szerinti tételes adó megfizetése alól.

E rendelkezést az a Katv. hatálya alá tartozó mentesített tevékenységet folytató kisadózó vállalkozás alkalmazhatja, amely e tevékenysége tekintetében 2020. február hónapjában már a Katv. hatálya alá tartozott.

Tehát kire vonatkozik a mentesítés a kata megfizetése alól?

(a jelenlegi értelmezés szerint - várhatóan lesz róla a Nav oldalán állásfoglalás)

- februárban legyen katás

- legyen a mentesített tevékenységek közül bejegyzett tevékenysége - nem kell, hogy főtevékenység legyen

- és ezt a tevékenységet már végezte februárban.

Nem tudjuk, hogy

- automatikus lesz-e a kata alóli mentesítés vagy kérni kell majd valamilyen nyomtatványon

- csökken-e a kata keret, ha nincs kata fizetés, de mivel ilyet nem ír a rendelet, várhatóan nem fog csökkeni a keret.

- a mentesítés alatt lehet-e bevételt szerezni, de ilyet sem ír a rendelet, úgyhogy valószínűleg lehet. Amit nem tudunk, hogy ez után kell-e fizetni %-os adót.

Ahogy lesz több információ, kiegészítjük ezt a bejegyzést.

Az e bekezdés szerinti adófizetési kötelezettség alóli mentesülés nem befolyásolja a társadalombiztosítási ellátásokra való jogosultságot és az ellátások összegét.

2020.03.01. előtt fennálló kata tartozásra részletfizetési lehetőség

A veszélyhelyzet megszűnésének negyedévét követő hónaptól 10 havi egyenlő részletben – az egyes részleteket a tárgyhó12. napjáig – fizetheti meg.

Pótlékot nem számítanak fel rá (ha határidőben fizeted).

Aki az esedékes részlet befizetését nem teljesíti, a kedvezményre való jogosultságát elveszti, és a tartozás egy összegben esedékessé válik. A tartozás fennmaradó részére – a 2020. március 1-jéig terjedő időszakra felszámított késedelmi pótlékon felül – 2020. március 1-jétől késedelmi pótlékot kell fizetni.

Azonnali gazdasági intézkedések 1.

2020.03.18. 47/2020. (III. 18.) Kormányrendelet

1. §

(1) Ha a felek eltérően nem rendelkeznek, a veszélyhelyzet fennállása alatt az adósnak a hitelező által üzletszerűen nyújtott hitel- és kölcsönszerződésből, illetve pénzügyi lízingszerződésből (a továbbiakban: szerződés) eredő tőke-, kamat-, illetve díjfizetési kötelezettsége akként módosul, hogy az adós a szerződésből eredő tőke-, kamat-, illetve díjfizetési kötelezettsége teljesítésére fizetési haladékot kap (a továbbiakban: fizetési moratórium). A fizetési moratórium nem érinti az adós azon jogát, hogy az eredeti szerződési feltételek szerint teljesítsen.

Ez nem azt jelenti, hogy nem kell kifizetni egyáltalán, hanem azt, hogy el lehet tolni a fizetését a részleteknek. De nem kötelező!

(2) A szerződések teljesítési határidejének módosulása a szerződést biztosító járulékos és nem járulékos mellékkötelezettségeket is módosítja, függetlenül attól, hogy a mellékkötelezettséget szerződésbe vagy egyoldalú jognyilatkozatba foglalták a felek.

(3) A fizetési moratórium 2020. december 31-éig tart, melynek időtartamát a Kormány rendeletével meghosszabbíthatja.

(4) A szerződéses kötelezettségek teljesítésének határideje, illetve a kötelezettségvállalás időtartama a fizetési moratórium idejével meghosszabbodik. A veszélyhelyzet fennállása alatt lejáró szerződés 2020. december 31-éig meghosszabbodik.

(5) E § rendelkezéseit a 2020. március 18. napján huszonnégy órakor fennálló szerződések alapján már folyósított kölcsönökre kell alkalmazni.

2. § E rendelet hatálybalépését követően kötött szerződés alapján felvett, zálogjoggal nem biztosított fogyasztói hitelek esetén a teljes hiteldíj mutató nem haladhatja meg a jegybanki alapkamat öt százalékponttal növelt mértékét.

Azaz 2020. március 18-tól az új hitelekre a maximum a jegybanki alapkamat + 5%.

3. §

(1) A turisztikai, a vendéglátóipari, a szórakoztatóipari, a szerencsejáték, a filmipari, az előadóművész, a rendezvényszervező és a sportszolgáltatást nyújtó ágazatok tekintetében a nem lakás céljára szolgáló helyiségre vonatkozó bérleti szerződéseket 2020. június 30-áig nem lehet felmondással megszüntetni. A felmondási tilalom a Kormány rendeletével a veszélyhelyzet fennállásáig meghosszabbítható.

(2) Az (1) bekezdés szerinti bérleti díj a veszélyhelyzet fennállása alatt nem emelhető, abban az esetben sem, ha azt a szerződés egyébként lehetővé teszi.

4. §

(1) A 3. § (1) bekezdésében meghatározott ágazatokban működő gazdasági egységekben 2020. március, április, május és június hónapokra a foglalkoztatott

a) munkavállalók esetében a munkáltató mentesül a munkabér utáni közterhek megfizetése alól,

azaz aki ebben az ágazatban dolgozik, azok után nem kell szociális hozzájárulási adót és szakképzési hozzájárulást fizetni. Hogy pontosan kik tartoznak ebbe a körbe, és mi alapján lehet beazonosítani, arról később lesz részletes szabályozás.

b) munkavállaló munkabérét terhelő járulékok közül kizárólag a természetbeni egészségbiztosítási járulékfizetési kötelezettség áll fenn, azzal, hogy annak havi mértéke nem haladhatja meg az egészségügyi szolgáltatási járulék havi összegét, a 7710 forintot.

azaz nem kell levonni tőle a nyugdíjbiztosítási járulékot és az egészségbiztosítási és munkaerőpiaci járulékot, csak a 7.710 ft-ot. Viszont az szja nem járulék, úgyhogy azt szerintem kell vonni, de majd a részletes szabályokból kiderül.

(2) A turizmusfejlesztési hozzájárulás megfizetésére kötelezetteknek a 2020. március 1. napjától 2020. június 30. napjáig terjedő időszakra nem kell turizmusfejlesztési hozzájárulást fizetni, amely időszakra a turizmusfejlesztési hozzájárulás bevallására és megállapítására nem kerül sor.

5. § A személyszállítási szolgáltatást végző kisadózó vállalkozások tételes adója hatálya alá tartozó adózók a kisadózó vállalkozások tételes adójáról és a kisvállalati adóról szóló törvény szerinti adófizetési kötelezettségük alól a 2020. március, április, május és június hónapokra mentesülnek.

6. §

(1) A veszélyhelyzet kihirdetéséről szóló 40/2020. (III. 11.) Korm. rendelet által elrendelt veszélyhelyzet időtartama alatt előírt tilalmak, korlátozások betartása érdekében a munka törvénykönyvéről szóló 2012. évi I. törvény (a továbbiakban: Mt.) a (2)–(4) bekezdés szerinti eltérő szabályokkal kerül alkalmazásra.

(2) Az Mt.-t a veszélyhelyzet megszűnését követő harminc napig azzal az eltéréssel kell alkalmazni, hogy

a) a munkáltató a közölt munkaidő-beosztást az Mt. 97. § (5) bekezdése szerinti közlési szabályoktól eltérően is módosíthatja,

b) a munkáltató a munkavállaló számára az otthoni munkavégzést és a távmunkavégzést egyoldalúan elrendelheti,

c) a munkáltató a munkavállaló egészségi állapotának ellenőrzése érdekében a szükséges és indokolt intézkedéseket megteheti.

(3) A (2) bekezdésben foglalt szabályoktól eltérő kollektív szerződéses rendelkezéseket e rendelet hatályának tartama alatt alkalmazni nem lehet.

(4) A munkavállaló és a munkáltató az Mt. rendelkezéseitől külön megállapodásban eltérhetnek.

További részletszabályokat a Kormány rendeletekben határozza meg. Ezeket is ki fogjuk ide írni és segítünk az értelmezésében.

Csak a katával kapcsolatos változásokat itt is összegyűjtjük.

Ha szüneteltetni akarod a vállalkozásod, akkor ez a bejegyzés segít lépésről lépésre képernyőképekkel.

Ha további segítséget szeretnél a jogszabályok értelmezésében, csatlakozz a Vállalkozás Okosan facebook csoportjához.

Ismét sok minden változik 2020-ban a vállalkozások világában.

Összeszedtük a legfontosabb változásokat, amelyek befolyásolják a vállalkozók életét.

Futótűzként terjedt az interneten, hogy változik a kata. Ez ugyan nem következett be, de a viharfelhők gyülekeznek, biztosan hozzá fognak nyúlni a katához 2020-ban. Addig is ki kell használni a kata előnyeit.

KATA VÁLTOZÁSOK 2020

Mégsem nyúltak a katához (még), de jelentős változások várhatóak a 2020-as évben.

Itt tudsz még többet olvasi a kata adózásról.

Ha katás vállalkozó akarsz lenni, vagy katás vállalkozóként szeretnél még jobban képben lenni, akkor ajánlom figyelmedbe a Kata Tanoda online tanfolyamunkat.

Megvan a 2020-as minimálbér